Alv Tieto

Apua pienyrittäjälle verojen viidakossa. Apua ALV- ja veroasioihin pienyrittäjille.

EU MOMS på svenska för Finlandssvenskar

Mervärdesskatt, EU-moms och bokföring i Finland.

Inom EU finns det också ett moms-system. Det är många som tycker det är krångligt med moms och ännu värre att hantera EU-moms, men det har blivit allt vanligare eftersom det är så många IT och internetbaserade företag som säljer till hela världen idag. Därför har jag skapat den här sidan för att informera om hur EU-momsen hanteras, bokförs och rapporteras.

Momssatser EU-länderna

Letar du efter en lista över alla momssatser i varje land inom EU:s momsområde? Här kan du see en tabell som uppdateras löpande med alla aktuella momssatser för de länder som ingår i EU.

För att kunna göra rätt med momsen måste man dela in problemet med EU-momsen i olika kategorier. Är kunden ett företag eller en privatperson? Är det varor eller tjänster som du köper eller säljer?

Förenklad momshantering vid handel med utlandet

Känner du att du absolut inte fattar det här med EU moms och varor, tjänster och alla undantag? Då kan jag ge dig ett tips på hur du ska tänka som gör att det blir rätt nästan jämt.

Fakturera utan moms till ALLA, utom privatpersoner inom EU då du lägger på finsk moms på fakturan.

Beräkna alltid två rader finsk moms som tar ut varandra på inköp från både EU och utanför EU.

Finland har förenklat för småföretag

I Finland slipper du som mikroföretag/småföretagare både dubbel bokföring och momsregistrering upp till en viss gräns. De bokföringsexempel som kommer nedan är alltså för de lite större företagen som måste bokföra på riktigt och hantera EU-moms-systemet.

Momshantering vid inköp av varor och tjänster inom EU

Kort sammanfattning av vad som gäller när du köper in en vara eller tjänst från annat företag inom EU:

•Du köper varor/tjänster från ett företag i EU-land

•Säljaren anger ditt VAT-nr på fakturan

•Du ska normalt få en faktura utan moms

•Säljaren ska motivera varför den fakturerar utan moms

(det är dock många som ej har koll på detta, det saknas ofta

motivering och hänvisningar till direktiv på fakturorna)

•När du köper något från ett företag inom EU till ditt företag i Sverige måste du beräkna momsen själv

•Detta kallas Omvänd Skattskyldighet (köparen betalar/beräknar momsen)

•Omvänd skattskyldighet kallas också Reverse Charge

•Har du köpt en vara från EU-företag kallas det Unionsinternt Förvärv

•Du bokför detta genom att kontera 2 rader med fiktiv moms som tar ut varandra

EU Inköp

Har du köpt en tjänst från ett EU land? Eller har du beställt en vara från ett företag inom EU (unionsinternt förvärv)?

Då ska du vanligtvis få en faktura utan moms (när du köper via ditt företag), men du måste själv beräkna moms på inköpet i din bokföring och momsrapportering.

Detta gör man genom att lägga till en rad med utgående moms som ska betalas in på Skatteverket. Men detta blir endast en betalning av moms i teorin, eftersom du normalt också har rätt att dra av denna beräknade moms på inköp från företag inom EU.

Detta avdrag görs genom att du i samma verifikation bokför en rad med ingående moms som tar ut den utgående momsen. Därmed blir summan noll och inget betalas egentligen in till Skatteverket, men omsättningen rapporteras till Skatteverket i momsdeklarationen. Detta kan verka väldigt förvirrande i början, speciellt om du inte riktigt förstått ingående och utgående moms till att börja med. Läs mer om Ingående/Utgående moms här.

Egentligen är det bara vid fakturering till dina kunder du lägger på utgående moms som betalas in till Skatteverket, men vid omvänd skattskyldighet lägger man till denna fiktiva utgående moms eftersom man själv ska beräkna moms på inköpet.

Notera att du endast ska betala totalbeloppet på fakturan, inte beloppet plus utgående beräknad fiktiv moms. Den momsen ska betalas in till Skatteverket i de sällsynta fall du inte har rätt att dra av den (kvitta bort den).

Hur beräknas den fiktiva momsen?

Vid beräkning av den fiktiva momssatsen ska du använda dig av de momsregler som gäller för varan eller tjänsten i Finland, alltså som om det var fråga om ett inköp från ett företag baserat i Finland (inrikesförsäljning). Antag att du köper en bok från Litauen (5% bokmoms), då ska du ändå beräkna den fiktiva momsen med 10%, eftersom vi har 10% bokmoms i Finland.

###Kontrollera företags EU-VAT nummer

Här kan du kontrollera om en köpare/kund/företag inom EU har ett giltigt VAT-nr

Redovisa EU-moms

När du t.ex. sålt översättningstjänst till en kund i ett annat land, inom EU:s momsområde, som är ett företag och har ett registrerat VAT-nr måste du redovisa denna EU-moms trots att du inte lägger på någon moms i verkligheten. Låter det konstigt?

Ja men det är inte så farligt som det verkar. Skatteverket vill få in info om omsättningen av handel med varor och tjänster inom EU. Detta gör att du i bokföringen anger en speciell momskod så att värdet tas med i momsrapporten. Du ska inte ta ut någon moms från ett företag i ett annat EU-land och du ska heller inte betala in någon moms till Skatteverket när du sålt till en kund med VAT-nr inom EU. MEN du måste rapportera försäljningen. Detta kan enkelt göras i lite mer avancerade bokföringsprogram med hjälp av olika momskoder. Annars får du boka fiktiva momser manuellt så att du kan plocka ut rapporter för dessa momskonton vid månadsbokslut så du kan stämma av vad du ska rapportera i olika rutor i momsdeklarationen och vilka värden du ska ta upp i den periodiska sammanställningen varje kvartal.

Har du inte möjlighet till detta måste du vid varje moms-rapportering manuellt gå igenom dina inkommande och skickade fakturor och sortera ut de som gäller försäljning till EU-kunder eller inköp från EU-företag. Sedan fylla i rätt rutor med korrekta belopp i momsrapporten till Skatteverket. De mer avancerade programmen för bokföring gör detta automatiskt om du bokat med momskoder t.ex. M1 - "EU-sälj tjänster" eller M2 "EU-sälj varor".

Är det är varor du säljer kommer du i vissa fall även behöva göra intrastat-rapportering, ett EU-system som kartlägger handel över gränserna inom EU. Man kan förenklat säga att allt som har en vikt är en produkt annars är det en tjänst. Tjänster rapporteras inte i Intrastat -bara fysiska produkter. Men båda typerna av försäljningar ska redovisas när det gäller själva skatten, eller snarare den fiktiva skatten eller momsberäkningen som hjälper Skatteverket att se omsättningen på varor och tjänster som sålts till annat land inom EU.

OBS! Det finns konstiga undantag om vilka områden som räknas vara inom EU och utanför EU när det gäller moms och skatter. Åland mellan Sverige och Finland anses ur moms och skattesynpunkt ligga utanför EU! Läs mer om vilka områden som ingår och vilka undantag det finns från EU:s momsområde här.

Leverantörsfakturor från annat land

När en leverantörsfaktura kommer från ett annat land än Finland (dvs ej inrikes faktura till ditt företag) ska det i princip aldrig vara någon moms specificerad när den är ställd till ditt svenska företag. Ibland får man utländska fakturor med utländsk moms. Då du som köpare i Finland ska redovisa momsen till Skattemyndigheten blir det fel om leverantören redan lagt på sitt hemlands moms. T.ex. ett tyskt företag lägger på tysk moms och skickar fakturan till ditt finska bolag. Du får då en högre kostnad eftersom du ej kan dra av/lyfta den utländska momsen (du kan ej dra av tysk moms i Finland). Det finns ett antal undantag när det gäller hur framför allt olika tjänster ska behandlas skattemässigt, men det går ej täcka in alla varianter på ett enkelt sätt utan det kan egentligen bara bedömas från fall till fall av en momsexpert. Men så kan inte en småföretagare jobba, det har Finland förstått och därför slipper de mindre företagen hantera detta men det är ändå många som drabbas av kraftigt förhöjd administrativ börda på grund av medlemskapet i EU.

Vid beställning av varor och tjänster från länder i EU-området ska alltid ditt företags VAT-nummer anges (t.ex. FIXXXXXXXX). Detta skall den utländska leverantören ange på fakturan utställd till ditt finska företag. Då ska även fakturan vara utan moms (i de allra flesta fall). Om en faktura kommer till dig med utländsk moms får du inte göra avdrag för momsen och beloppet måste kostnadsföras på samma sätt som den underliggande varan/tjänsten (vid detta undantagsfall, lägg momsen på samma konto som huvudbeloppet för den vanliga kostnaden på fakturan). Vid ej ringa belopp (t.ex. MOMS över 300 SEK/30 EUR) bör fakturor skickas tillbaka för kreditering och ny faktura ska ställas ut till ditt företag utan moms på med hänvisning till ditt VAT-nummer.

Hur vet man vilket land en faktura anses komma ifrån?

Momskoder

Om du har ett program som ej använder momskoder är det viktigt att du följer ditt specifika bokföringsprograms speciella konton för dessa typer av bokningar. I första hand är det konteringskontot som styr i vilka rutor moms och intäkt/kostnad hamnar i momsdeklarationen. Har du momskoder kan du bokföra på vilket konto du vill och sen styra typen av försäljning och inköp via momskoderna till rätt rutor i momsrapporten. Har du mycket inköp och försäljning med utlandet blir det konstigt att bokföra alla typer av internationella transaktioner i en klump på ett enda konto. Därför är det bäst att välja ett program med momskoder om du har mycket affärer med utlandet så att du kan få lika detaljerad uppdelning och redovisning som för inrikestransaktionerna. Har du inte momskoder men ändå vill dela upp kostnader och intäkter på olika konton behöver du justera momsdeklarationerna manuellt.

Omvänd skattskyldighet

Det normala är att säljaren lägger på moms och betalar in det till Skatteverket. Vid omvänd skattskyldighet är det köparen som måste betala in momsen till staten. Läs mer om omvänd skattskyldighet här.

Måste man skriva något speciellt på fakturan?

Ja, det måste man faktiskt. Vad ska man då skriva på fakturan vid EU-handel? Vad behöver man skriva på fakturan vid export?

Här får du svar på vad du behöver skriva på fakturan

Lär dig mer om försäljning av tjänster inom Finland, inom EU och utanför EU

Läs en komplett genomgång av tjänsteförsäljning här

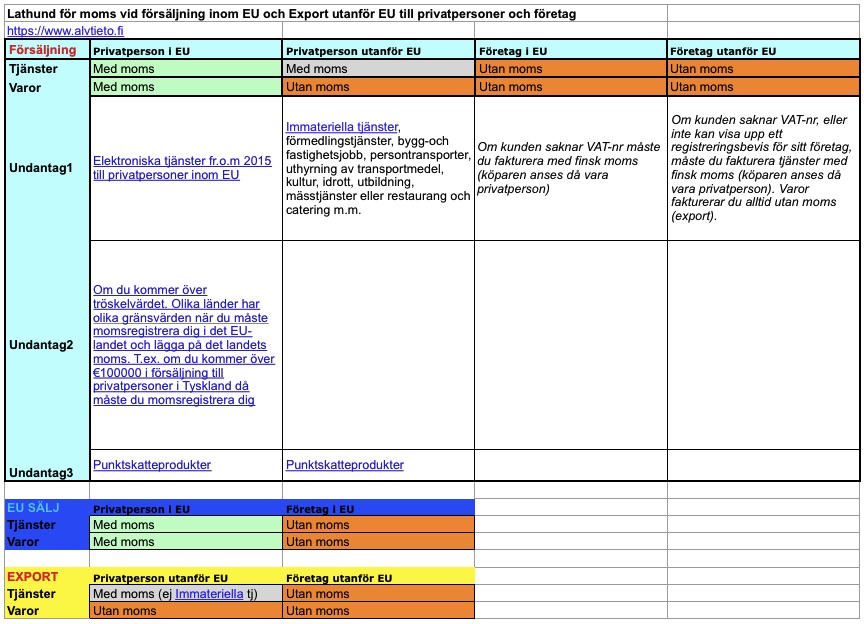

Lathund för moms vid försäljning

Nu är du antagligen totalt förvirrad, om det är företag och tjänst så ska man göra si och är det privatperson och varor ska man göra så. Man får liksom ingen ordning på detta utan det blir bara kaos i huvudet, eller hur?

Eftersom Skatteverket fortfarande inte fattar att man måste ta fram en enkel generell lathund för detta som är överskådlig och snabbt ger svar på frågan om hur man hanterar moms i olika situationer, så får helt enkelt AlvTieto.fi ta hand om detta åt dig istället. Här kommer alltså den ultimata lathunden för momshantering vid fakturering - endast här på Momsens. Bokmärk den här sidan. Jag har dammsugit hela internet utan att hitta en sådan här lathund så jag fick göra den själv!

Momslathund - (Excel)

Momslathund - (Mac Numbers)

Momslathund - (PDF)

Momslathund - (JPEG)

OBS! Läs detta om immateriella tjänster m.fl.

(Regeln är att fakturera med finsk moms till privatpersoner utanför EU, men de flesta tjänster är undantag från den regeln = fakturera utan moms när du exporterar tjänster till privatpersoner)

Momslathunden finns även som iPhone app:

Ladda hem appen Momslathunden

(endast svensk version just nu)

- Huomio Amazon-myyjät! Avalara on lopettanut kumppanuutensa Amazonin kanssa, mikä vaikuttaa verohallintoihisi

- Cdbabyn, Distrokidin ja iMusicianDigitalin tekijänoikeuskorvausten kirjanpito

- Miten työntekijöiden keskimääräinen lukumäärä lasketaan?

- W-8BEN-E Selitys

- Myynnin kirjaaminen, kun arvonlisävero on kirjattu OSS:ään

- TOP 10 - Maat, joissa on alhaisin yhtiöverokanta 2021

- Alv:n määräpaikkaperiaate